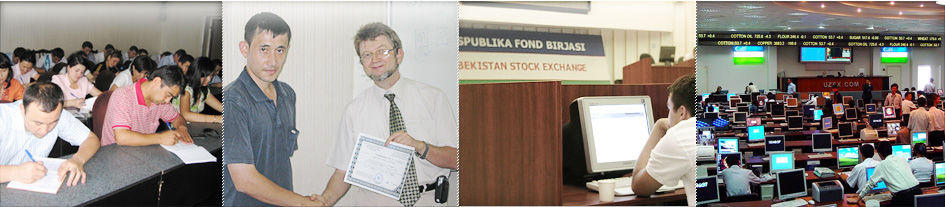

Банки на рынке ценных бумаг Узбекистана

И.Л. Бутиков, директор Центра исследований Госкомимущества

Республики Узбекистан, канд.экон.наук, доцент.

Банки на рынке ценных бумаг Узбекистана

(опубликовано в официальном издании Банка России - научно-практическом журнале «Деньги и кредит». -2009. -№ 2)

www.cbr.ru

За годы независимости, в Узбекистане благодаря проводимому курсу реформ, направленному на формирование многоукладной экономики, сделаны серьезные шаги к созданию цивилизованного фондового рынка.

В настоящее время в указанной сфере действует более 160 нормативных актов. С принятием 22 июля 2008 г. Закона «О рынке ценных бумаг» Узбекистан сделал очередной шаг в направлении выполнения рекомендаций «Группы 30-ти», опередив в этом плане многие страны СНГ: перешел к полной дематериализации акций, создал институт Центрального регистратора на базе Центрального депозитария, упразднив лишние промежуточные звенья в учетной системе фондового рынка.

По состоянию на 1 января 2009 г. в республике зарегистрировано 1826 акционерных обществ. Количество владельцев ценных бумаг в депозитариях страны на указанную дату достигло 1,2 млн. юридических и физических лиц.

Темпы роста совокупного объема эмиссии акций ежегодно возрастают. Так, на 1 января 2009 года, объем эмиссии акций составил 4,5 трлн.сум, на 1,2 трлн.сум (или на 39,6%) превысив соответствующий показатель 2008 г. Объем сделок с акциями по итогам 2008 г. превысил оборот 2007 г. на 300,3 млрд. сум (или на 73,6%) и составил 705, 7 млрд сумов.

Помимо рынка акций в Узбекистане получили определенное развитие рынки ГКО, ГСКО, облигаций Центрального банка, корпоративных облигаций, депозитных сертификатов.

В республике функционируют более 300 профессиональных участников фондового рынка, имеющих лицензии регулятивного органа.

Важнейшее место в формировании и функционировании системы рынка ценных бумаг Узбекистана занимают банки, которые в сравнении с другими видами хозяйствующих субъектов имели и имеют наиболее благоприятные условия для деятельности на рынке ценных бумаг. Во-первых, традиционно в банках концентрировались высокопрофессиональные кадры, имеющие представление о фондовом рынке. Во-вторых, законодательство о банках регламентирует деятельность коммерческого банка в качестве акционерного общества, то есть эмитента, осуществляющего выпуск в обращение ценных бумаг и, прежде всего, акций. В-третьих, в сравнении с обычными предприятиями и организациями банки концентрировали и, в настоящее время, сосредоточили значительные собственные и заемные ресурсы, создающие необходимые условия для участия на фондовом рынке в качестве крупного инвестора. Наконец, законодательство республики никоим образом не ограничивает деятельность банков на рынке ценных бумаг, и одновременно банки располагают обширнейшей информацией о финансово-хозяйственной деятельности своих клиентов, что дает им преимущества перед обычными инвесторами, ограниченными в доступе к таким сведениям.

Особая роль банков на рынке ценных бумаг состоит в том, что в отличие от других хозяйствующих субъектов, как участники этого рынка, они одновременно могут выступать в нескольких качествах:

1) в роли эмитентов акций, облигаций, депозитных сертификатов и банковских векселей, то есть большинства видов ценных бумаг, предусмотренных законодательством;

2) в роли инвесторов, приобретающих ценные бумаги других хозяйствующих субъектов и государства;

3) в роли профессиональных участников фондового рынка, оказывающих посреднические, консультационные, депозитарные услуги своим клиентам, услуги по управлению ценными бумагами и т.д.

В то же время, коммерческие банки являются элементом общей инфраструктуры фондового рынка, и в этом качестве их роль огромна, хотя бы потому, что практически каждый участник рынка ценных бумаг не может обойтись без услуг банка, поскольку открывает там расчетные и другие счета, хранит на них денежные средства, используемые, в том числе, и для осуществления операций с ценными бумагами.

По законодательству Узбекистана банки обязаны «контролировать» вексельное обращение путем выдачи вексельного поручительства (аваля) при выписке векселя клиентом банка (аваль может оформляться только под залог ликвидных активов предприятия должника, и, в случае, несвоевременного погашения последним векселя, должен погашаться банком)[1].

Рассмотрение деятельности банков в качестве эмитентов, позволило выявить следующее.

На долю акционерного банковского капитала приходится 13,3 % всего акционерного капитала страны.

Все действующие акционерные банки республики, зарегистрировавшие выпуски своих акций в депозитариях республики по признаку величины эмиссии акций можно разделить на три группы: крупные - с объемом эмиссии акций на сумму свыше десяти млрд. сумов, средние - с объемом эмиссии акций на сумму - от трех до десяти млрд. сумов и малые - с объемом эмиссии до трех млрд. сумов. По состоянию на 1 января 2009 года на 16 крупных банков приходится 90,6 % всей эмиссии акций по номинальной стоимости, на 8 средних банков - 8,5 %, и на 3 малых банка - только 0,9 % эмиссии.

Из 1325,4 млн. акций, выпущенных банками акционерными обществами республики, 1164,9 млн. или 87,9% приходится на г. Ташкент.

В 2008 г. из 27 банков - акционерных обществ, шесть - имели в уставном фонде государственную долю. Государственная доля в совокупном уставном капитале всех коммерческих банков на 1 января 2009 г. составила всего 0,01 % (на 1 января 2008 г. - 19,0 %). Сокращение государственной доли в уставных фондах коммерческих банков объясняется тем, что государство достаточно эффективно осуществляет управление и регулирование банковской системой страны через институт лицензирования. Контроль, проводимый в рамках лицензионных требований и условий, является вполне достаточным для надлежащего надзора за деятельностью банков.

С 2007 г. предусмотрено обязательное первичное публичное размещение на фондовой бирже акций коммерческих банков в размере не менее 25 % от объема вновь выпускаемых в обращение акций. Эта мера существенно активизировала торговлю банковскими акциями. В настоящее время из 19 эмитентов официального биржевого листинга Республиканской фондовой биржи «Тошкент» 17 - являются банками.

Заинтересованность коммерческих банков в эмиссии собственных акций объясняется целым рядом обстоятельств. Прежде всего, это необходимость формирования пассивов банка. Инфляция, постоянно обесценивающая собственные капиталы, лишает банки возможности привлекать долгосрочные депозиты, и поэтому для осуществления относительно долгосрочных вложений банкам во всевозрастающих размерах приходится использовать собственный капитал. Следует отметить также, что увеличение уставного капитала и выпуск дополнительных акций коммерческими банками используется для реструктуризации - изменения долей акционеров. Наконец, существуют, требования к минимальному размеру уставного фонда коммерческого банка, а также экономические нормативы, установленные для банков соответствующими регулятивными инстанциями (Кабинет Министров, Центральный банк), соблюдение которых обязательно. Так, законодательством установлены минимальные размеры уставного капитала вновь создаваемых банков: для коммерческих банков - 5 млн. евро в сумовом эквиваленте; для частных банков[3] - 2,5 млн. евро в сумовом эквиваленте[4].

В республике для создания спроса на банковские акции освобождены на период до 1 января 2010 года от налогообложения доходы физических лиц, полученные в виде дивидендов по акциям (долям) коммерческих банков.

Важное место среди банковских ценных бумаг, выпускаемых для формирования своих пассивов, занимают депозитные сертификаты. В отличие от банковских акций, выпуск сертификатов позволяет банку на платной основе привлечь заемные средства. Наблюдается постепенное увеличение присутствия этих ценных бумаг на фондовом рынке. В то же время, недостаточно активно банками используется такой финансовый инструмент, как корпоративные облигации.

Важнейший вопрос функционирования банков на рынке ценных бумаг - это осуществление банками функций инвесторов. В Узбекистане имеются ограничения в деятельности банков на рынке ценных бумаг в качестве инвесторов. В частности, банки могут осуществлять вложения в ценные бумаги при условии, что, размер вложений банка:

а) в уставный капитал одного предприятия, а также в другие ценные бумаги этого предприятия не должен превышать 15 % регулятивного капитала банка первого уровня[5];

б) в уставный капитал и другие ценные бумаги всех эмитентов не должен превышать 50 % регулятивного капитала банка первого уровня;

в) размер вложений банка в негосударственные ценные бумаги для купли-продажи не должен превышать 25 % регулятивного капитала банка первого уровня.

Банки не вправе участвовать в уставном капитале других банков (за исключением случаев создания банков с участием иностранного капитала и дочерних банков), а также в уставном фонде юридического лица, владеющего десятью или более процентами уставного капитала банка. Банк не может прямо или косвенно (через дочерние предприятия) владеть более чем 26 процентами уставного фонда юридического лица за исключением случаев участия банков в уставном фонде страховых и лизинговых организаций, участия банков в уставном фонде небанковских кредитных организаций, а также юридических лиц, являющихся частью инфраструктуры финансового рынка либо оказывающих банкам информационные и консультационные услуги, участия банков в уставном фонде организаций, осуществляющих профессиональную деятельность на рынке ценных бумаг, участия в приобретении в установленном порядке акций приватизируемых предприятий в размере до 50 процентов от их выпуска на первичном рынке ценных бумаг.

При приобретении банком доли участия в уставном фонде юридического лица свыше 26 процентов либо заключения договора, позволяющего банку прямо или косвенно оказывать значительное влияние на деятельность этого юридического лица, банк обязан направить соответствующее письменное уведомление в Центральный банк[6].

Главным объектом инвестирования банков Узбекистана до последнего времени являлись государственные ценные бумаги, которые позволяли банкам получать гарантированный твердый и стабильный доход. В настоящее время, с точки зрения эффективности, этот вид инвестиций для банков утратил свое значение по причине низкой доходности государственных ценных бумаг (5-6 % годовых при ставке рефинансирования 14 % годовых). Второй по значимости объект инвестирования, но имеющий наибольшие перспективы, - акции приватизированных предприятий, которые приобретаются для получения доходов в виде дивидендов и прироста курсовой стоимости, а также для дальнейшей перепродажи по более высокой цене. Определенную часть инвестиционного портфеля каждого банка составляют паи и доли, внесенные банком в совместные и дочерние предприятия. Доход на эти вложения иногда может достигать значительных величин. Будучи учредителями различных рыночных структур, банки, вкладывают в них значительные средства. Например, банки могут быть учредителями профессиональных участников фондового рынка, бирж. Многие банки Узбекистана до последнего времени являются учредителями одного или даже нескольких профессиональных участников рынка ценных бумаг различного профиля - инвестиционных посредников, депозитариев и т.д. В Узбекистане банкам разрешено быть учредителями институциональных инвесторов. Банки осуществляют операции по инвестированию средств в ценные бумаги при проведении операций по андеррайтингу.

Важнейшим событием прошедшего года, связанным с повышением роли банков на фондовом рынке Узбекистана, стали Президентские меры по дальнейшему повышению финансовой устойчивости предприятий реального сектора экономики[7]. Банкам республики рекомендовано приобретать в собственность производственные предприятия, объявленные банкротами, обеспечивать их финансовое оздоровление и перепродавать стратегическим инвесторам. С первого взгляда может показаться, что эта мера достаточно рискованная, ведь одной из причин кризиса 1929 года в Соединенных Штатах, как раз, и стало безудержное участие банков в кредитовании своих «дочек». Однако, во-первых, эта ошибка достаточно хорошо известна, чтобы ее не повторять. Во-вторых, концепция участия банков в промышленном капитале состоит не в оказании помощи промышленности на уровне кредитования, а в приобретении банками промышленных предприятий, их технологической модернизации и последующей реализации стратегическим инвесторам по рыночной стоимости.

Увеличение минимального уставного фонда в АО приведет к увеличению доли банковского капитала в общем акционерном капитале страны, а участие в приобретении и последующей продаже предприятий-банкротов, активизирует выполнение банками комиссионных операций и еще более усилит их позиции на фондовом рынке.

Важное место среди комиссионных операций коммерческих банков занимают посреднические операции на рынке ценных бумаг. Эта функция закрепилась за банками очень давно и сохранилась до настоящего времени. Причем на рынке посреднических услуг банки, в целом, оказались в наиболее выгодном положении, поскольку до настоящего времени на рынки ГКО, облигаций Центрального банка и казначейских обязательств доступ открыт только коммерческим банкам.

В Узбекистане отсутствует законодательно зафиксированное разграничение банков на коммерческие и инвестиционные, поэтому коммерческие банки свободно выполняют функции, которые присущи профессиональным участникам фондового рынка. В соответствии законодательством коммерческие банки, имеющие лицензии на осуществление банковской деятельности, вправе осуществлять профессиональную деятельность на рынке ценных бумаг в качестве инвестиционного посредника, управляющего инвестиционными активами и инвестиционного консультанта. При этом получение коммерческими банками отдельной лицензии на осуществление указанных видов деятельности не требуется[8].

С развитием рынка корпоративных облигаций отдельные банки Узбекистана начали активно работать в части первичного распространения этих ценных бумаг, как посредники в организации их выпуска и первичном размещении.

В ближайшей перспективе банкам республики следовало бы ориентироваться на развитие таких неосвоенных ими видов комиссионных операций, как инвестиционное и финансовое консультирование, депозитарное обслуживание, трастовые услуги, распоряжение активами, агентские услуги. Все вышеперечисленные операции коммерческие банки республики пока не выполняют, уступая первенство небанковским организациям, хотя отмеченные операции могли бы быть в последующем существенной доходной статьей банков.

К числу наиболее важных предпосылок дальнейшей активизации банков на рынке ценных бумаг можно отнести: стабильное финансовое положение банков и высокую доходность банковских операций позволяющие им отвлекать значительные финансовые ресурсы на освоение новых видов банковских услуг, каковыми являются многие операции с ценными бумагами; имеющийся у банков технический, информационный и кадровый потенциал, широкую сеть филиалов и клиентскую базу превращающие их в наиболее дееспособных участников рынка ценных бумаг; усиливающуюся конкуренцию между банками и другими финансово-экономическими институтами, снижение прибыльности многих традиционных банковских услуг (кредитование, валютно-финансовые, агентские операции) заставляющие банки перемещать центр своей активности в сферу рынка ценных бумаг.

Используя свой колоссальный потенциал, а также невозможность на современном этапе развития выполнять свои прямые банковские функции без участия в том или ином качестве на рынке ценных бумаг, банки Узбекистана занимают все более важное место на этом рынке, как в качестве его непосредственного участника, так и в качестве важного вспомогательного института общей инфраструктуры рынка, формирующего благоприятные условия для развития торговли ценными бумагами в целом.

Очевидно, в дальнейшем, с развитием рынка ценных бумаг республики, позиции банков в этой сфере будут усиливаться. Возрастающее внимание коммерческих банков к становлению узбекистанского рынка ценных бумаг обусловлено усиливающейся потребностью национальной экономики в инвестициях, без которых невозможны глубокая перестройка общественного производства, дальнейшее наращивание экспортного потенциала и повышение жизненного уровня населения.

[1] О мерах по упорядочению вексельного обращения в республике. Указ Президента Республики Узбекистан от 19 марта 1997 г. № УП-1738.

[2] О мерах по дальнейшему повышению капитализации банков и активизации их участия в инвестиционных процессах по модеризации экономики. Постановление Президента Республики Узбекистан от 12 июля 2007 г. № ПП-670.

[3] В соответствии с Положением Центрального банка Республики Узбекистан «О порядке регистрации и лицензирования банков», зарегистрированного Министерством юстиции Республики Узбекистан 11 февраля 1999 г. за № 630 «"Банк" - юридическое лицо, являющееся коммерческой организацией, имеющее лицензию Центрального банка...». Таким образом, все банки республики, кроме Центрального банка, являются коммерческими банками. "Частный банк" - банк, в котором доля учредителей - физических лиц составляет не менее 50% уставного капитала, остальная часть уставного капитала принадлежит негосударственным юридическим лицам. Частные банки составляют 26 % всех коммерческих банков старны.

[4] О мерах по дальнейшему развитию банковской системы и вовлечению свободных денежных средств в банковский оборот. Указ Президента Республики Узбекистан от 7 ноября 2007 г. № ПП-726.

[5] Согласно законодательству Узбекистана капитал I уровня банка включает а) простые акции, полностью оплаченные и выпущенные в обращение; б) некумулятивные бессрочные привилегированные акции; в) добавленный капитал (излишки капитала) - превышение рыночной стоимости обыкновенных или привилегированных акций над их номинальной стоимостью; г) нераспределенную прибыль; д) долю меньшинства владельцев акций в акционерных счетах консолидированных предприятий; е) резерв на девальвацию, образуемый за счет переоценки валютных активов банка, эквивалентных валютной части его уставного капитала (Примеч. автора).

[6] Положение о требованиях по проведению коммерческими банками операций с ценными бумагами. Зарегистрировано Министерством юстиции Республики Узбекистан 19 декабря 1998 г. за № 571.

[7] О мерах по дальнейшему повышению финансовой устойчивости предприятий реального сектора экономики. Указ Президента Республики Узбекистан от 18 ноября 2008 года №УП-4053.

[8] О мерах по дальнейшему развитию банковской системы и вовлечению свободных денежных средств в банковский оборот. Постановление Президента Республики Узбекистан от 7 ноября 2007 г. № ПП-726.

|